赴港IPO的京东物流,能否再图霸业?

砺石导言:随着IPO融资资金到位,京东在物流领域的野心将在更大范围内实现。京东物流能否与顺丰、菜鸟一决高下,将是快递江湖未来十年的主要看点。

李平 | 文

独立运营近4年之后,京东物流正式启动了IPO程序,48岁的刘强东将迎来继京东集团与京东健康之后的第三家上市公司。

2021年2月16日,京东物流正式向香港联交所递交招股申请,有关京东物流的财务数据、客户结构、资产状况等详细信息得以首次披露。

2017年4月,京东物流决定从企业物流向社会物流转型,开始对外承接社会化订单。随着一体化供应链服务优势的确立,京东物流在快递物流的红海中杀出了一条血路,成为菜鸟、顺丰之外的第三极。公司外部订单收入占比也在不断提升,显示出其社会化物流转型获得成功。

1

毛利率水平持续提升 接近实现盈亏平衡

2003年非典疫情爆发之后,京东决定全面向互联网零售转型。彼时民营快递服务水平参差不齐,导致公司70%以上的投诉意见都与物流相关,这促使刘强东决定要自建物流体系。

2007年8月18日,京东商城的第一个快递站在北京潘家园小区成立,京东物流正式起航。早期的京东物流是为提升消费体验的内部物流平台,主要场景是把消费者的网上订单送货上门。仓配一体化成为京东物流主要的运营模式,也是公司的差异化竞争优势所在。在这种模式下,京东通过建设越来越多的仓库,使得货物离消费者越来越近,配送速度也就越来越快。2014年,上海“亚洲一号”启动,标志着京东物流的配送时效和服务标准已经成为全球标杆之一。

随着仓储、配送设施以及自营队伍逐步壮大,京东物流开始有了进行社会化开放的实力与资本。2016年,仓配一体化供应链服务、快递和物流云成为京东物流作为独立品牌最先向社会开放的三大服务体系。

2017年4月25日,京东物流集团成立,由企业物流正式变身为独立的物流企业,并开始对外承接社会化订单。

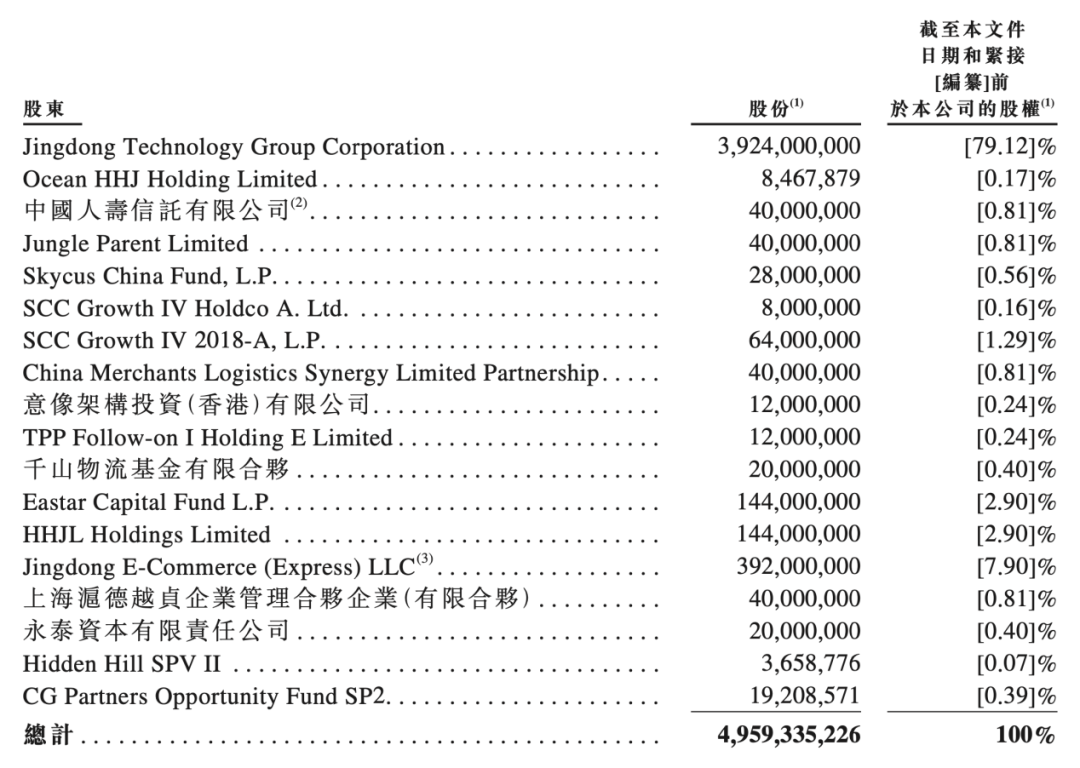

2018年2月,京东物流完成A轮股权融资,包括高瓴资本、腾讯投资、红杉资本中国、中国人寿、招商局创投等在内的投资方共计注资25亿美元,这是公司上市前的唯一一次股权融资。

仅经过一轮融资就冲击IPO上市,有观点认为是由于京东物流亏损巨大,PE机构对其并不感冒,而京东物流此番上市主要原因就在于对资金的需求迫切。另有观点认为公司运营大幅好转,IPO上市已经水到渠成。综合招股书各项财务数据分析,后一种观点似乎更符合事实。

财务数据上,京东物流的确处于亏损状态,但亏损金额已经大幅减少。招股书显示,2018-2019年,京东物流亏损分别为28亿元、22亿元。2020年前三季度,公司亏损额仅为1171.4万元,已经接近于盈亏平衡。

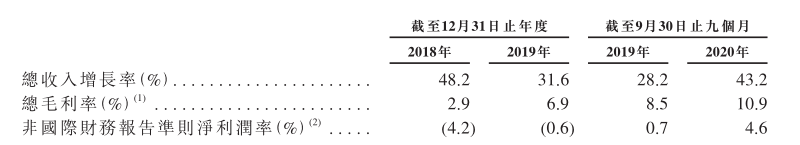

费用率下降与毛利率的提升成为公司大举扭亏的关键。2018年、2019年与2020年1-9月,京东物流经营费用率分别为10.2%、9%以及8%,呈现出明显的下滑趋势。同期,公司经营毛利率分别为2.9%、6.9%及10.9%,盈利能力大幅改善。

收入方面,2018年、2019年与2020年1-9月,京东物流营业收入分别为379亿元、498亿元和495亿元,后两期对应增长率为31.6%、43.2%。收入快速增长是京东物流成本端规模效应得以体现的关键原因,公司依靠规模效应、效率实现盈利的既定战略也得以实现。

值得一提的是,京东物流在保持整体费用率下降的同时,并未放松在研发领域尤其是供应链技术方面的投入。各报告期内,公司研发费用分别为15.2亿元、16.8亿元及14.4亿元。截至2020年12月31日,京东物流已拥有逾4400项专利及计算器软件版权,其中逾2500项涉及自动化及无人技术。

图片新闻

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论