亏损,它们却IPO了

文/瑞财经 程孟瑶

想象中一夜暴富,现实中一直“流血”。

2023年下半年开始,A股IPO环境生变,审核趋严、财务硬指标提高,亏损企业上市环境发生变化,内地企业纷纷赴港,港股一下子热闹起来。

今年1月,现制茶饮品牌古茗递表拉开港交所IPO序幕,截至2024年5月30日,港交所共有89家企业IPO申请正在处理中,其中有45家企业未实现盈利或经调整后亏损,占比50.56%。

这部分企业大多有一个特点,成长期都拿到过知名机构的投资,估值一度羡煞旁人,但钱“烧”光后,却未能实现“造血”能力的提升。大步扩张之后,经营业绩陷入亏损,但又无法立刻“刹车”,导致资金缺口不断扩大,现金流压力亦持续加剧。加上资本耐心有限,一级市场融资受阻,不得不投向二级市场募资“续命”。

从收入规模看,45家企业中有4家企业营收破百亿,其中200亿元以上企业2家;50亿元-100亿元的有3家;10家企业不足亿元,其中0收入企业一家,为钨矿公司佳鑫国际。

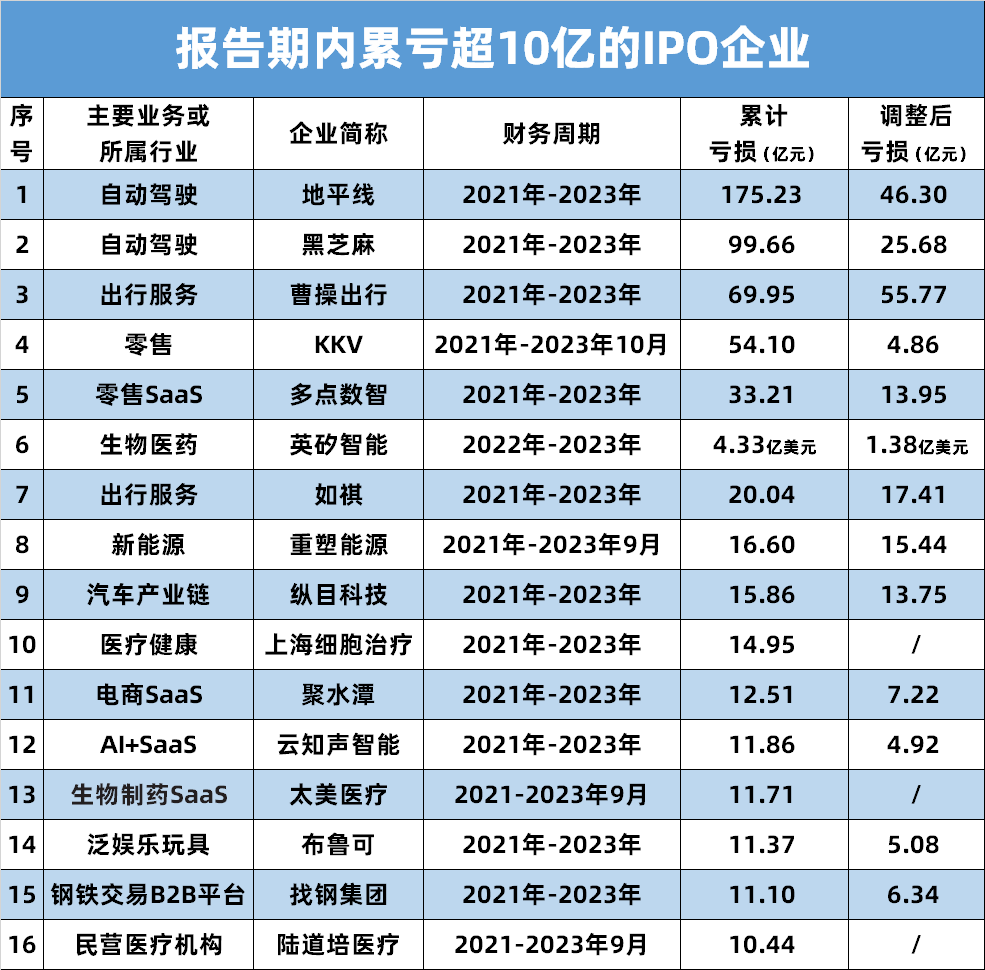

从亏损规模来看,45家企业中41家企业亏损过亿,其中15家企业亏损超10亿;4家企业经调整后实现盈利,喜马拉雅则是经调整后亏损7.9亿元。具体到亏损原因,不同企业面临不同盈利困境。

分行业来看,未实现盈利企业中,生物医药化学大健康领域公司和汽车产业链企业是“主力”,分别有20家和9家,此外还有零售、出行、B2B、二手交易、财税等企业。

值得注意的是,45家未实现盈利企业中,出现不少SaaS企业身影,涉及医疗健康、电商、汽车、零售、AI+、财税、音视频等不同垂直领域。

01

16家企业亏损超10亿

自动驾驶最能亏

从亏损规模来看,从事自动驾驶技术研究的地平线在统计期内累计亏损最多,达175.23亿元,是唯一一家亏损过百亿的企业;黑芝麻、曹操出行、KKV三家企业亏损在50亿-100亿元之间;另外还有12家企业亏损在10亿-50亿元之间;同为汽车产业链企的龙蟠科技(603906.SH),在2023年巨亏15.14亿后,报告期内累计亏损0.51亿元。

2021年-2023年期间,龙蟠科技从宁德时代取得的销售收分别为11.6亿元、74.87亿元和26.48亿元,占公司收入比重达到28.6%、53.2%、30.3%。

9家汽车链企“流血”IPO

黑芝麻和地平线“同台竞技”

汽车市场竞争激烈,资本投融赛道同样火热,智能驾驶、充电桩、锂电池汽车产业链企业因此分羹,今年上半年,地平线、黑芝麻、重塑能源、纵目科技、佑驾科技、博雷顿、国富氢能、挚达科技、龙蟠科技先后冲击港交所IPO,其中不乏从A股而来的企业。

亏损规模最大的地平线,2015年11月以来共融资11轮,总融资额达到23.63亿美元,2023年12月最后一轮融资过后公司估值达到87.10亿美元,按当前汇率约合人民币630亿元,有望成为年内港股最大IPO。

业绩方面,2021年-2023年地平线营收分别为4.67亿元、9.06亿元、15.52亿元,2022年和2023同比分别增长94.05%、71.32%。但受制于高额研发费用,地平线同时持续亏损,各期净利润分别为-20.64亿元、-87.20亿元、-67.39亿元,累计亏损175.23亿元。去除股权激励、优先股及其他金融负债的公允价值变动等影响因素后,其经调整净利润(非国际财务报告准则计量)分别为-11.03亿元、-18.91亿元、-16.35亿元,累计亏损46.30亿元。

同为自动驾驶芯片供应企业,黑芝麻与地平线“同台竞技”,竞争“自动驾驶芯片第一股”,其亏损规模也是紧随地平线之后。

2023年6月30日,黑芝麻曾有过一次递表,彼时,黑芝麻已经面临短期现金流量收缩、负债骤增、资不抵债等多重压力,时隔9个月后的2024年3月再度递表,其累计亏损从2020年-2022年的58.71亿元,扩大至2021年的-2023年的99.66亿元。

递表前,黑芝麻共进行10轮投资,累计吸收6.95亿美元融资,2021年最后一轮融资后,投后估值达到22.18亿美元,折合人民币约160亿元。

2021年-2023年,黑芝麻实现收入分别为6050.4万元、1.65亿元、3.12亿元持续增长;为支撑业务运营及扩张计划,黑芝麻产生大量的研发开支和销售开支,亏损持续扩大,经调整后亏损25.68亿元。

地平线和黑芝麻的毛利率有着巨大差异。前者毛利率分别为70.9%、69.3%、70.5%,后者仅36.1%、29.4%、24.7%。

小米SU7上市,纵目科技递表

3年亏损近16亿元转战港交所

而与黑芝麻一样,有着雷军护航的纵目科技,在小米SU7上市的同一天正式向港交所递交招股说明书,拟主板挂牌上市。而在2017年、2022年,纵目科技就已经挂牌过新三板、冲刺过科创板,但表现都不尽如人意。

纵目科技是小米官宣造车后投资的首家自动驾驶公司。招股书显示,2015年10月-2022年3月,纵目科技共融资9轮,总融资额约22.47亿元,2022年3月最后一轮融资过后公司估值约90亿元,此后,纵目科技再未公开进行外部融资。同年11月,首次向科创板递交上市申请之前,多名股东以低于最后一次外部融资的每股价格出让所持股份。

在此前问询函中,纵目科技曾被要求说明未来盈利能力是否存在重大不确定性;说明其是否具备足够的抗风险能力,是否具有直接面向市场独立持续经营能力的要求。

同样有过A股IPO计划但最终未能成行的博雷顿,2018年10月-2023年3月,完成三轮融资,累计融资金额14.35亿元。估值从A轮后的1.43亿元,来到C+轮9.54亿融资过后的52.48亿元,不到五年时间,涨了37倍。

博雷顿是汽车赛道为数不多的重卡玩家,过去几年,博雷顿靠着融资维持了日常运营,实现了销售规模的增长,但如何实现盈利依然是最现实的问题。2021年-2023年,博雷顿净亏损分别约0.97亿元、1.78亿元、2.29亿元,三年累计亏损超5亿元。同期,经调整净亏损分别约0.93亿元、1.43亿元、1.9亿元。

家用充电桩一哥“傍”上比亚迪

却深陷盈利困局

汽车品牌大客户的护航是不少汽车产业链企业冲击IPO的底气,但汽车大客户有时候也成为其盈利的“绊脚石”。

2022年拿到比亚迪C3轮融资的挚达科技就在招股书中表示,受领先汽车制造商的采购金额大及行业影响力大,这些企业有能力通过谈判获得更低的价格,使产品的毛利率长期处于较低水平。

按家用电动汽车充电桩销量计,挚达科技国内市场占有率达20.5%,全球市场占有率达到12.2%,为全球最大的电动汽车家庭充电解决方案提供商。

这也是挚达科技即使成为细分行业龙头——全球最大的电动汽车家庭充电解决方案提供商,至今仍难以实现盈利的原因之一。

据招股书显示,2021年-2023年9月,挚达科技分别录得营收3.58亿、6.97亿、4.86亿元,业绩大体保持稳步增长,同期净亏损分别约为2332.2万、2514.7万、2656.0万元,累计约0.75亿元。

相较而言,45家企业中,挚达科技的亏损规模并不算大,但在新能源电池技术飞速迭代的背景下,充电桩厂商有随时被超越的风险。

02

大健康产业20家亏损

生物制药企业最难盈利

众所周知,造车是个需要巨额资金长期投入的赛道,与造车一样,生物制药同样周期长,耗资多,而生物医药行业竞争激烈,不仅要求企业有着强大的产品商业化能力,也十分考验研发的能力,核心是对资金链的考验。企业自主造血能力尚未有效形成的情况下,日常运营十分依赖融资。

在45家亏损企业中,有20家企业业务涉及大健康,除了民营医疗机构、在线保险中介企业、数字疗法之外,有多家企业涉及药物研发,没有产品商业化,巨额研发开支、销售及营销开支巨高不下是这些企业亏损的主要原因。

英矽智能作为AI制药赛道国内首家提交IPO申请的企业,除了3项已经进入临床的管线之外,英矽智能还有十项临床前管线及多项早期发现管线,随着相关管线的不断推进,更多管线进入临床,英矽智能的亏损或将持续放大。

同源康医药自2017年成立至今,针对癌症领域,已建立由11款候选药物组成的在研产品管线,但尚无1款产品成功上市实现商业化,截至2022年-2023年9月末,累计亏损5.78亿元。

维昇药业的管线数目不算很多,其核心产品,用于治疗生长激素缺乏症的长效生长激素隆培促生长素上市申请已获药监局受理,预计2025年上市。其候选药物还有那韦培肽、帕罗培特立帕肽,其中用于治疗甲减的帕罗培特立帕肽,已经完成中国3期临床试验。

派格生物当前的研发管线与GLP-1类药物深度绑定,适应症针对肥胖、超重、糖尿病等领域。虽然有着“减肥药”光环的加持,但目前派格生物尚未有商业化产品,除了PB-119是距离商业化目标最近的药物外,派格生物在研的几款药物,最快的在临床一期,另有三款产品还在临床前阶段。而派格生物曾在2021年8月递表过科创板,在经历两轮问询后,于2022年4月撤回申请。

康乐卫士(833575.BJ)过去5年时间已累计亏损11.68亿元。康乐卫士拥有全球最丰富的HPV疫苗产品组合,包括三价、九价、十五价HPV疫苗以及二价治疗性HPV疫苗,其在研管线中进展最快的是三价HPV疫苗,预计将于2024年年底前在中国提交生物制品上市许可申请。随着产品进入后期的临床及获批阶段,研发投入增多,烧钱速度加快。截止2023年9月末,其现金及现金等价物仅为2.53亿元,较年初减少了4.12亿元。

未有产品商业化的企业需要不断“输血”,而已有产品商业化的企业也面临依赖单一药品或单一业务,缺乏持续经营能力而连年亏损的问题,同样需要“输血”。

已有1款产品商业化,但主动撤单科创板转向港交所的华昊中天就是其代表。目前公司有19个在研管线,其中12个管线处于临床前阶段,占比超过60%。这意味着,其近期内暂时没有其它的造血来源,而其唯一商业化产品,优替德隆注射液在2023年3月被纳入国家医保后降价超60%。

2022年-2023年9月,优替德隆注射液的销量分别为1.85万瓶、7.68万瓶,华昊中天的收入分别为3282万元、5661万元;净亏损分别为1.61亿元、1.30亿元。

03

4家企业经调整后盈利

高估值成亏损主因

在未实现盈利的44家企业中,净利润经调整后实现盈利的企业有4家,分别为小雨伞保险母公司手回科技;民营医疗机构树兰医疗;泛娱乐卡牌玩家卡游;交互式AI+企业声通科技。

具体到公司,手回科技C轮融资后,估值从2000万元增至12亿元。2021年-2023年9月净利润分别为-2.04亿元、1.31亿元、-2.87亿元,累计亏损3.60亿元,造成亏损的原因主要是向投资者发行的金融工具产生的账面价值变动影响净利润-3.97亿元、6155.6万元、-4.88亿元,经调整后,各期净利润为1.95亿元、0.75亿元、2.09亿元,累计4.79亿元。

声通科技2020年-2023年期间,获得了四轮战投,融资金额达4.99亿元。2023年进行第四轮融资后,声通科技的估值达20.19亿元,较2016年投后估值增长了约22.5倍。

业绩方面,2021年声通科技实现净利润3638.4万元,2022年由盈转亏,截至2023年9月30日仍处于亏损状态。可赎回注资的账面公允值损益在2021年-2023年9月期间分别影响-2595.0万元、-1.58亿元、-1.42亿元,2021年-2022年9月,累计亏损1.11亿元,经调整后2.15亿元。

5家民营医疗机构4家亏损

树兰医疗在递表时已进行了5轮融资,估值达80亿元,2021年-2023年发生赎回负债的利息开支9656.0万元、1.11亿元、7980.1万元;同期,还分别确认政府补助1011.8万元、1043.5万元、9362.0万元补贴净利润;一加一减,树兰医疗的从亏损2.10亿元,变为从经调整后盈利1.10亿元。值得注意的是,2020年树兰医疗净利润还为正,2021年-2023年经历3连亏。

由于已建设医院需要大量的初始投资,还需要时间吸引患者产生收益,瑞财经《预审IPO》注意到,民营医疗机构盈利同样老大难。今年上半年,港交所共有5家民营医疗机构排队IPO,仅有明基医院连续三年正向盈利,树兰医疗之外,卓正医疗、陆道培医疗、佰泽医疗同样连续三年亏损,累计亏损分别为8.26亿元、10.44亿元、1.62亿元,其中卓正医疗,因可赎回可换股优先股公允价值变动影响5.17亿元,股份支付影响2926.4万元,经调整后亏损2.69亿元。

奥特曼能否撑起IPO

此外一提,港交所排队中,靠着奥特曼IP撑起IPO的布鲁可,2021年-2023年连续亏损累计达11.37亿元,经调整后2023年首次扭亏净赚7288万元,但期内依然累亏5.08亿元。

招股书显示,布鲁可自成立以来共完成三轮融资合计近18亿元,云锋基金、君联资本均位列其中,2021年-2023年可赎回可换股优先股公允价值损益对其净利润影响分别为-1.44亿元、-1.91亿元、-2.74亿元。

04

7家SaaS企业多次递表

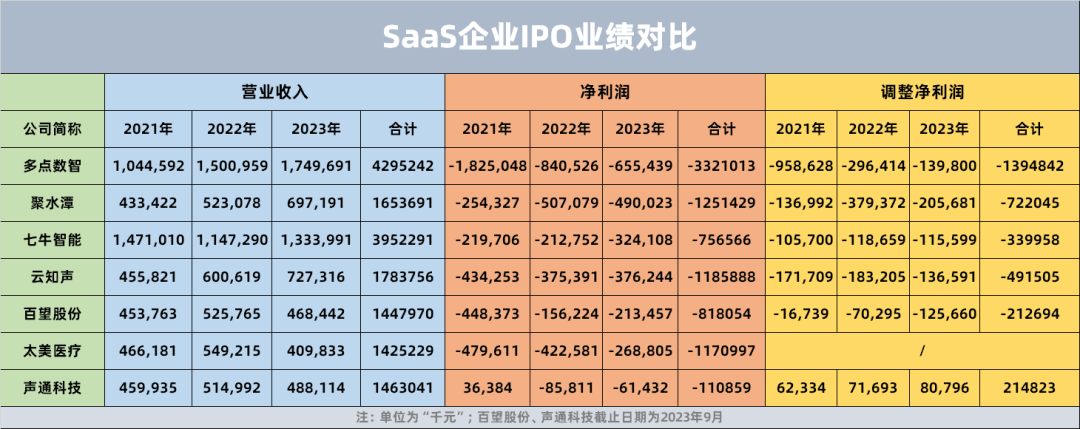

45家企业中有7家SaaS企业:多点数智、聚水潭、七牛智能、云知声、百望股份、太美医疗、声通科技;分属零售、电视、音视频、AI+、财税、生物制药、交互式AI垂直领域。其中,累计亏损最多的多点数智达33.21亿元,亏损最少的声通科技为1.11亿元。

瑞财经《预审IPO》同时注意到,这些企业均有多次递表经历,有“死磕”港交所的,也有从A股市场或者纳斯达克转投港交所的。

背靠控股股东旗下的物美系,以及腾讯、金蝶、联想、兴业银行众多明星资本“输血”,多点数智3次冲击港交所,2021年-2023年,营收持续高增,但业绩难言乐观。

过去三年,多点数智累计取得营收42.95亿元,同期累计亏损33.21亿元,经调整亏损累计13.95亿元;研发和销售费用高企,是其业绩亏损的原因之一。同期,其研发支出累计17.72亿元,销售及营销开支累计10.95亿元。此外,其对大客户依赖度较高,容易造成收入集中、谈判能力受限、灵活性降低等风险。

经历了7轮融资的聚水潭同样是第3次递表,2023年6月第一次递表港交所,在招股书失效后,又于2023年12月、今年3月再次递表。2021年-2023年,其营收逐年上涨累计16.54亿元,但亏损并没有缩减之势,近3年累计亏损12.51亿元。服务成本、获客成本高,营收难以覆盖支出时期亏损的主要原因。

据悉,7轮融资的聚水潭合计融到了6.14亿元,但是近三年聚水潭的营业收入16.54亿元,营业利润合计约为-7.34亿元。换言之,“烧光”前述融资,聚水潭只用了三年时间。

在首次递表“失效”后,“AI语音独角兽”云知声和“智能音视频APaaS服务商”七牛智能于今年3月再度向港交所递交上市申请。

2020年,云知声曾头顶“科创板AI语音第一股”的头衔递交了IPO招股书,但最终以“出于战略发展考虑”为由在2021年2月撤回了上市申请,时隔三年多时间,向港交所主板提交了上市申请。公开资料显示,作为老牌AI公司,在创投和资本圈里历经了多达11轮的融资,投后估值曾接近90亿元。

但作为资深玩家,云知声并未并没有拿出好成绩。2021年-2023年,云知声的净亏损分别为4.34亿元、3.75亿元、3.76亿元,经调整净亏损分别为1.72亿元、1.83亿元、1.37亿元。据此计算,云知声在过去三年的时间内累计亏损近5亿元。对于亏损,云知声方面归因于高额的研发开支,同期公司的研发费用分别为1.88亿元、2.87亿元、2.86亿元。

最新版招股书显示,以2022年收入计算,云知声是中国第四大AI解决方案提供商,但市场份额只有0.6%,而且其收入只有第三名的一半,差距约6.75亿元亿元,又只比第五名多7500万元。

七牛智能则是从纳斯达克辗转而来。2021年,七牛云曾寻求在美国纳斯达克进行IPO,2022年9月又自愿撤回上市申请。按2022年APaaS所得收入计算,七牛云是国内排名第二的服务商,市场份额11.9%,米哈游、快手、小红书等均为其客户。

但其营收却有着明显波动,2021年-2023年分别为14.71亿元、11.47亿元、13.34亿元,同时还深陷亏损中。2020年七牛智能曾实现净利润0.99亿元,但由盈转亏后亏损一再加深,近三年累计亏损7.56亿元。

营收规模增长明显放缓的还有财税SaaS公司百望云,2021-2023年9月,其收益分别为4.54亿、5.26亿元,4.68亿元,同比增长率分别为56.0%、15.9%、-11.03%,增长大幅减速,同期亏损分别为4.48亿、1.56亿元、2.13亿元。2023年前9月净亏损已经超2022年全年亏损。

百望云曾与中信建投证券就筹备A股上市订立辅导协议,但鉴于整体A股审批流程,后于2021年9月暂停上市辅导。直到2023年6月,百望云重启IPO,由A股转向港股。2024年2月,更新招股书。

值得一提的是,2023年6月与百望云前后脚递交招股书的财税SaaS公司慧算账同样亏损不止,2020年-2022年亏损近15亿元。目前慧算账招股书已经失效。

原文标题 : 亏损,它们却IPO了

图片新闻

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 【深圳 IEAE】2025 消费新场景创新与实践论坛

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论