传统彩电品牌再就业,以AIoT之名转行白电

彩电下行、“搅局”不断,传统彩电厂商“承压”

对比近几年彩电业务的业绩表现,2017至2019年「TCL电子」彩电营收分别录得约408.2、455.8、469.9亿港元。数额连续创下新高,且体量处于四家首位。

「海信视像」彩电营收分别录得301.03、304.61、293.83亿元,整体表现相对稳定。

「创维集团」彩电营收分别得250.13、235.12、195.55亿元;康佳彩电营收分别录得119.95、98.92、87.66亿元。不同于TCL和海信,创维、康佳彩电营收反而连续萎缩,其中康佳在四个品牌中成绩落后。

「智能相对论」查询到,TCL电子近几年“与众不同”,业绩走出逆势上扬,与秉持全球化战略布局密切相关。2020年,海外市场在销售量上占比超70%。主要覆盖北美、欧洲,以及包括南美、东南亚、澳洲等新兴市场,成为公司电视业绩发展的重要驱动力。

TCL在多个海外国家的市占率位列前三,据群智咨询数据,2020年第三季度TCL品牌电视机全球出货量市占率达11.3%,位列第三。剖析销售策略,「智能相对论」发现其海外市场坚持高性价比战略,从而实现市占率的持续提高。

业内人士告诉「智能相对论」,近年来全球电视机均价逐渐下行,分地区来看,美国电视机均价高于中国,且均价下跌幅度低于中国。而这,恰好助力TCL高性价比战略在海外大显身手。

图:电视分地区均价(单位:美元)

此外,公司2014年开始与Roku合作,为其提供TV硬件,Roku负责提供内容和操作平台。近几年Roku活跃用户数持续增长,从2019年Q1的2.9千万来到2020年Q1的4千万。Roku内容平台成为越来越多消费者选择,一定程度上推动TCL电视海外销量的上升。

「海信视像」在2019年斩获中国市场销量、线下销售额占有率、互联网电视用户数量等多个第一,掌握国内市场这一基本盘是其多年业绩平稳的重要原因之一。

但从另一角度看,「海信视像」营收年度增幅一直维持在个位数也是不争的事实,2019年前三季度更是呈现2.91%的同比下滑。营收增长愈发疲软,一方面是由于海外市场拓展并不顺利,另一方面与国内大环境不佳有关。

2017年「海信视像」收购东芝并试图进入国际市场,但销售渠道的问题至今未得到彻底解决。这导致其仍处于亏损状态,最终拖累整体彩电业务。

国内电视市场需求疲软,导致存量竞争和价格战竞争愈发明显。以海信为代表的头部品牌大打价格战,尽管促进市占率提升,但依然难以扭转彩电整体销量下滑的趋势。

拥有各种第一光环加身的海信尚且如此,创维和康佳也未能幸免,彩电业务营收陷入增长停滞的困境。

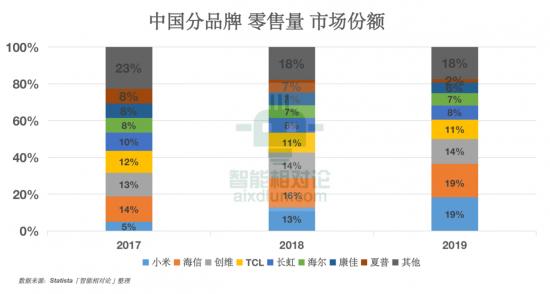

「智能相对论」提醒,我们需要注意的是,一批手机厂商、互联网厂商纷纷加入智能电视赛道,对传统电视厂商造成了较大冲击。

国内电视市场上,乐视是绕不开的先驱者。尽管后来乐视崩塌,留下一地鸡毛,但当初打着“新型商业模式”的旗号,也曾被视为行业的颠覆者。低价、高端是乐视的标签,仅用传统厂商三分之一的价格攻城略地。

继乐视后,小米才是真正意义上第一个吃螃蟹的人。与乐视时期电视智能欠缺不同,小米主打智能家居和AI智能交互,以超低价格在短时间内强势崛起,实现市场份额大幅领先。

“入局的互联网公司中胜出者寥寥,但威胁已不容忽视”,业内人士告诉「智能相对论」,“小米电视份额日益增长,对行业影响深远,直接影响一些主流尺寸产品的价格”。

“过去,这给消费者造成一种持币待购的心理,同时把商业模式转型的问题摆在传统厂商面前”,业内人士补充到。

新入局者纷至沓来,更多是基于AIoT智能生态整体布局的考虑做战略占位,其实TCL、海信、创维、康佳等传统厂商具备招架的资本。

就单一的电视品类竞争来说,这些新玩家还没有差异化的技术能力。更多还是复制、模仿传统电视企业,再加上制造、供应链、渠道能力短板和固化的品牌印象等因素,它们其实很难超越传统电视品牌。而且,传统厂商也早已基于互联网思维做产品的转变。

图片新闻

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论