意外放雷,元宇宙铲子股Unity也崩了?

- 这是 海豚投研 的第 387 篇原创文章 -

北京时间5月11日美股盘后,游戏引擎龙头Unity发布了2022年一季度的业绩。作为元宇宙的优质铲子股,本季度整体成绩基本在指引以内,主要略低于市场预期的是受广告行业影响的Operate业务。但令人大跌眼镜的是公司对于二季度的指引,收入增长断崖式降速,也大幅低于市场预期。

业绩简报中没有披露详细原因,海豚君认为,恐怕仍然是广告逆风对Operate收入的拖累是主要因素。按照指引数据粗略计算

Operate的收入大概率将遭遇负增长。另外,可能还有汇率变动带来的影响。

1、一季度Unity实现总收入3.2亿美元,同比增长36%,较上季度继续减速,紧贴指引上限。但遗憾的是并未如以往一样超市场预期。

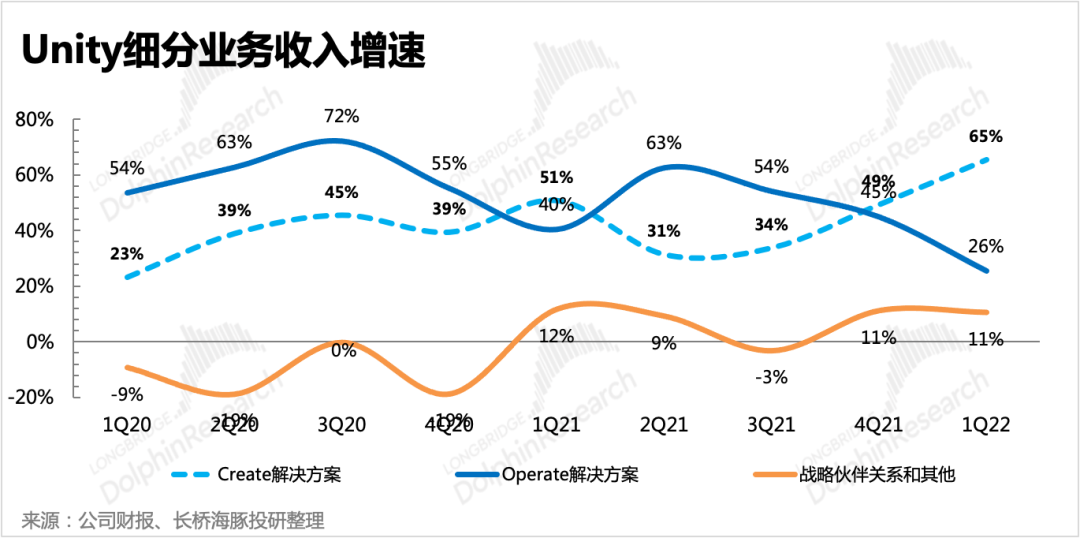

2、Unity旗下三个业务中Create解决方案再次加速增长,增速达到yoy 65%,超出市场预期的yoy 50%。在去年底收购了Weta继续开拓非游戏领域后,管理层就表明,未来Create的看点将比Operate更高。

3、由于Operate的广告收入贡献占比降低,因而整体毛利率显著下降了6个百分点,至70%。

4、研发费率、销售费率继续攀升,但主要由员工股权激励增加带来,剔除该影响后,实际只有研发费率略有提高,考虑到Weta的并表,研发人员成本增加并不意外。

5、对于二季度的指引,整体收入预计在2.90-2.95亿美元区间,显著低于市场预期的3.6亿。除此之外,整体盈利能力也因高毛利的广告收入占比下降而迅速恶化,Non-GAAP下经营亏损率也高达21%-22%。另外,考虑到今年遇到的广告阻力影响,关于全年的业绩指引,Unity也相对上季度给出的数字有所下调。

6、主要贡献利润的广告业务短期逆风,也让市场对Unity的盈利模型、现金流的担忧升级。截至一季度末,公司持有现金11.63亿,自由现金流0.86亿,大幅转正,但主要是由于长期合同大幅增加带来的现金流入贡献,如果剔除这个因素,自由现金流仍然为负,不过短期现金流压力不大。

长桥海豚核心观点

这次Unity的成绩单无疑是令人失望的,在去年大小广告平台均受苹果ATT影响最大的时候,Unity却表现得“毫发无损”,这也让市场更加相信Unity能够在今年的广告大逆风中独善其身,但事与愿违。

海豚君认为,广告跟随需求周期变化,如果Unity对二季度及全年的展望预期下调,只是因为广告逆风的因素,那其实对于Unity的长期逻辑我们并不是很担心,更多的是需要熬过这一段周期底部。

反之,如果稍后的电话会上,管理层对于收入指引还提到了一些其他的因素,尤其是对于Create业务遭遇一些影响的描述,比如来自同行的竞争、比如在非游戏领域的拓客开展得不是那么顺利,那么就得重新调整Unity的长期空间了。

但海豚君认为,从一季度短长期合同的增加、公司最近的一系列业务进展来看,这个可能性并不高。

从公司全年的展望增速来看,预计下半年广告的影响会逐步消化掉,整体业绩会重新回到相对高位的增速水平上。值得一提的是,员工股权激励在Unity的薪酬体系中占比很大,而这一轮收水中Unity的股价腰斩腰斩再腰斩,对员工工作稳定性可能会带来一些影响。

截至今天盘后,Unity最低触及了32美元/股的位置,大幅低于IPO招股价52美元/股,按照2022年的收入指引(13.5-14.5亿美元),PS估值在10倍左右,已经逐步跌落到目前相对成熟,增速不高的SaaS公司估值水平。

在长期逻辑不受影响的假设下,考虑到下半年及明年的增速回暖,海豚君认为当下的Unity已经落入到一个合理偏低估的估值区间。

不过,海豚君也需要提醒,在宏观收水缩表期,市场对于成长股的要求会更加苛刻,一旦增长失速,短期情绪下,股价底部也很难去确认。

Unity业务基本介绍

Unity主要由两块业务构成,Create解决方案和Operate解决方案,收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入。

1、从Unity的过去几年的业务结构来看,虽然Unity声名鹊起在于其在手游开发引擎市场的绝对垄断,但实际上Create解决方案业务对整体收入的贡献率并不是最高的。并且随着激励广告游戏的加速增长,Operate的广告收入也迅速攀升,对Unity的收入,尤其是利润的支撑作用更大。

2、回顾Unity过去两年的业绩,Create收入基本保持在一个30%-50%的增速水平,符合一个发展相对稳态的SaaS平台表现,即用户渗透率达到阶段天花板,但粘性高续签率有保障,每年创收增长靠用户使用更多的工具软件或者是平台提价效应。对于SaaS平台来说,经历过拓客期之后的稳态期,利润率会不断提升,平台价值也会兑现。这也是Unity的长期逻辑。

3、目前Unity虽然经营亏损还相对较大,主要源于主引擎的变现率相比同行较低,Create的利润模型还未跑起来,而在近几年公司又不断增加对非游戏领域的投入扩展。

4、在主业领域还未盈利之前,就毫不手软的为新市场投钱,Unity这是提前挖掘自己的新增长动力,这在管理层的几次讲话中也提及,公司当下的战略重点是抢占更多的市场。但也同时带来了市场对盈利模型、公司现金流的担忧。

虽然上市融资了13亿,但去年底Unity一笔对Weta的收购,花了现金近12亿元。因此为了保持基本的经营活动所需的现金,公司不得不在上季度通过发行一项可转换票据又筹了17.25亿美元,使得现金流状况明显缓和,短期压力不大。

本季财报详细解读

一、营收未有惊喜,指引暴雷

1、整体情况

一季度Unity整体收入3.2亿,同比增速36%,基本紧贴指引上限。但相比以往远超指引和预期的一贯表现,这次的成绩单反而并不令人满意。

但更让市场大跌眼镜的是二季度的指引,收入增速和利润水平断崖式下调,全年收入也自然下调了,但下调幅度没有二季度的高,因此二季度可能是Unity今年增速最差的时期。公司未在业绩简报中披露原因,海豚君猜测主要是由Operate的广告逆风影响,实际上本季度Operate的表现就已经低于市场预期。

关于广告逆风为什么可以带来这么大的影响,海豚君认为,可重点关注下业绩电话会上管理层的解释。

2、细分业务

从收入结构上,Operate业务仍然是主要贡献支柱,但Create正在加速追赶。在上季度的财报电话会上,管理层就已经给出预期,随着Weta、Ziva的加入,未来Unity的Create解决方案业务增长将超过Operate。这在此前,市场对Unity的主要增长焦点大部分都集中在Operate上。

海豚君认为,从一季度Create的增长加速,以及递延收入的大幅增加,都表现了Create景气度在不断提升的趋势。其中长期合同的提前锁定,也能够给到Create未来短中期的收入支撑。

3、客户分布

一季度12个月花费超过10万美元的客户数量增加至1083个,1年以上老客户的花费扩张速度为135%,老客户对总营收的贡献比例略有下滑。

这两个指标结合一起来看,目前付费水平不高的新客户正在不断开拓中,这些新客户有望随着对Unity平台的深入体验,不断增加产品功能需求,平均付费金额也会提升上去。

二、收入结构变化、股权激励增加同时削弱利润

Unity提供的是一个广告竞价撮合平台,主要起到代理角色,并不能主动控制广告库存、投放情况。因此在确认收入的时候,按照一定比例收取分成后,大部分以净额法计收,因而以广告收入为主的(占比约80%-90%)的Operate业务毛利率会很高。

在一季度中,Operate业务收入占比从上季度的62%下滑到了58%,与此同时目前毛利率还不高(Create收费较同行低)的Create业务则提升了5pct。因此收入结构的变化导致了整体毛利率走弱。

而在费用端,员工股权激励一直是Unity薪酬结构中的重要部分,占到总成本费用的20%以上,总收入的30%以上。一季度相比四季度,股权激励比重进一步提升。

如果剔除掉股权激励的影响,则能明显看出,经营利润的环比削弱主要来自于收入结构带来的整体成本率提升。而从去年同比来看,一季度虽然获利能力提升,但二季度的指引下(-21%),这两年利润率的改善趋势短期也走崩了。

三、短期现金流压力暂时不大

由于盈利模型还没走出来,因此对于Unity来说,现金流也是非常关键的经营情况跟踪指标。截至一季度末,公司账上现金(现金及现金等价物、受限现金)累计11.6亿美元,环比有所提升,但主要来自于长期合同的预收款增加。

这里长期合同增加还包括了Weta的并表,因此一季度这么高的长期合同额净增,可持续性不高。但从公司非游戏领域的竞争力提升角度来看,海豚君认为,未来合同额的增长仍然有望比去年要更高一些。

- END -

原文标题 : ?意外放雷,元宇宙铲子股Unity也崩了?

图片新闻

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 【深圳 IEAE】2025 消费新场景创新与实践论坛

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论