乐信前三季度利润同比增长264%,却乐观不起来

文 | 螳螂观察

作者 | 隐南

北京时间11月11日,乐信(NASDAQ:LX)发布了2021年第三季度财报,实现营收30亿元,同比下滑5%;息税前利润7.5亿元,同比增长50%;新增用户1000万,累计用户数1.54亿。

尽管乐信业绩增长强劲,但股价却与其发生了背离。进入7月份以来,乐信股价已从11.77美元跌至11月10日的5.93美元,几乎腰斩,并多次创出历史新低。

导致乐信业绩与股价背离的原因是什么?跌完了吗?

监管重压下的蜕变

我国互联网消费金融市场经过了多年的野蛮生长之后,在监管层的多轮整治下,目前已进入成熟发展阶段。市场主要是商业银行、消费金融公司和互联网小贷公司三类主体参与其中,虽然公司性质各不相同,但都需要持有相关牌照才能进入互联网消费金融市场。

乐信旗下的分期乐在2016年取得互联网小贷牌照后,陆续积累了融资担保、融资租赁、保理等牌照,核心的互联网金融业务主要以助贷模式开展。

直到2020年,乐信在监管下开启了蜕变之路。7月银保监会发布《商业银行互联网贷款管理暂行办法》,11月银保监会和中国人民银行发布《网络小额贷款业务管理暂行办法(征求意见稿)》,对乐信的业务模式产生了深刻影响。

第一轮监管政策出台后,乐信股价就经历了4个月的回调,在今年1月份又开启了一波翻倍行情,股价从6.27美元涨至14.5美元附近。虽然行情在7月份戛然而止,但至少在之前6个月的行情里,市场对乐信的整改情况持积极态度。

主要是乐信旗下桔子理财的P2P业务已按照监管要求完成清退和本息兑付。之前取得的互联网小贷牌照已满足注册资本不低于10亿元的要求。此外,乐信与银行的合作模式也做出了改变,由此前的担保助贷模式转变为分润模式,

乐信之前的的助贷模式主要是由银行提供资金,乐信对借贷客户的风险提供担保。转型后的分润模式不同之处在于,由银行来承担借贷风险,乐信负责挑选客户,但由银行审核决定是否通过。

此次转变是为了满足《商业银行互联网贷款管理暂行办法》的监管要求,市场起初认为这将会使乐信沦为银行的“导流平台”,利润将大幅减少。但《螳螂观察》看到,分润模式并未对乐信业绩造成明显负面影响,进入2021年后多项业绩指标开始出现连续增长。

根据2021年前三季度财报,乐信前三季度累计实现营收92.13亿元,同比增长7%;累计实现息税前净利22.48亿元,同比增长264%;促成借款额1702亿元,同比增长37.5%,其中分润模式占比超40%,

此外,乐信的分润模式由于将风险转移给了银行,逾期率和坏账率持续下降,今年第三季度,90天以上的逾期率为1.85%,新增借款30天逾期率连续15个月低于1%。

既然乐信业务模式的转变已符合监管要求,并且今年前三季度业绩保持了稳定的增长,但为什么七月份以来股价却出现“腰斩”并创出历史新低呢?

《螳螂观察》认为,乐信股价下跌的原因之一是今年下半年监管层针对部分行业长期乱象进行了多轮整改,引发国际资本对整体中概股的恐慌情绪升温。

不只是乐信,处于同一赛道的360数科、小嬴科技、宜人金科等美股上市公司都在7月初结束了此前的大涨行情,开始进入连续下跌。中概股指数从今年7月至今也已跌超38%,

部分行业在今年下半年的多轮整改中,针对互联网消费金融的主要是之前政策的进一步完善,市场已有预期,而8月份通过的《个人信息保护法》则加剧了市场对互联网公司合规成本的担忧。

“个保法”对个性化广告推荐、大数据“杀熟”、用户个人信息归属权等方面有了更加严格的要求,这将对分润模式下,业务重心转向前端营销的互联网信贷公司造成一定的获客压力。

此外,对于违反“个保法”规定的企业,主要进行行政处罚,在罚款的基础上,轻则责令整改,对应用程序暂停或终止服务,重则停业整顿或吊销营业执照。

这对互联网公司来说,APP下架或停业整顿,比罚款更具杀伤力。为了拥抱监管,乐信今年11月与网络信息安全公司奇安信开展合作,重点加强在个人信息安全和数据供应链安全方面的技术能力。

无论是对互联网金融市场多轮“穿透式”监管,还是对个人信息保护的立法,都是为了行业长远健康发展,公司积极按照监管要求进行转型,终究会走出阴霾。《螳螂观察》认为,相比市场监管和资本市场短期波动,乐信自身经营状况以及未来的增长空间更值得投资者关注。

有远虑但无近忧

乐信在监管压力之下,今年前三季度的营收、净利、新增贷款额等多项业绩指标都保持稳健增长,尤其是新增用户数,已连续9个季度增长超千万。这背后与乐信持续优化获客渠道,加速向金融科技运营商转型密切相关。

乐信的分润模式虽然不需要承担客户担保风险,可以实现轻资产运营,但也意味着客户分成比例的下滑,银行掌握着客户贷款申请的审批权,乐信需要增加前端获客和风控初筛能力,以保持业绩的稳定。

今年一季度,乐信在现有业务基础上,增加了“约惠”、“买鸭”、“消费号”三个新产品来拓展业务边界。其中“买鸭”与商家合作,同时布局线了线上和线下,主要采用先买后付的方式,客户购物后90天内免息费,乐信向商家支付商品全款,并向商家收取佣金。

今年三季度,“买鸭”服务用户60万,实现交易额4.73亿元,环比增长36%,其中线下交易额1.85亿元,覆盖全国近65个城市超1100家门店。

拓展新业务渠道的同时,乐信也加强了金融科技的运营能力。今年7月上线了奥丁开放平台,面向B端用户集成了资产管理、贷后管理、智能外呼等功能。今年9月上线了深度学习平台AutoDL,可以覆盖获客、运营、风控等多个环节,

今年第三季度,乐信To B科技服务营收7.8亿元,同比增长26%;AutoDL在分期乐商城的应用中,提升了15%的点击率。

虽然乐信在业务转型中做了各种努力,保持了业绩的稳定增长,但《螳螂观察》认为,头部互联网小贷公司和持牌消费金融公司股东实力雄厚,商业银行在消费金融市场的垄断地位将会进一步巩固,留给乐信的增长空间有限。

在取得互联网小贷牌照的公司里,乐信的主要竞争对手有360数科、度小满小贷、重庆美团三快小贷、中融小贷(字节跳动旗下)、财付通小贷等,背后都是互联网巨头,自带场景和流量,获客成本更低。

同时互联网巨头旗下小贷公司面对监管也更为从容,目前已有7家公司实缴注册资本在50亿元或以上,乐信旗下分期乐注册资本为15亿元,按照监管要求不可以跨省经营。

此外,与乐信在C端直接竞争的还有30家持牌消费金融公司,有23家都是银行背景。

但无论是互联网小贷公司还是消费金融公司,资金来源都依赖商业银行,而且银行自身的消费贷业务已经处于垄断地位,监管新规下,银行已掌控互联网消费金融业务的主要环节,随着市场规模的增长,商业银行的市场份额将进一步提升。

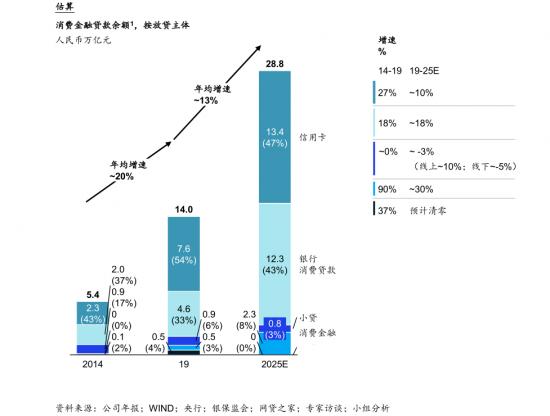

根据麦肯锡数据显示,我国2020年消费金融贷款余额约14.5万亿元,商业银行占87.5%,互联网小贷公司占5.5%。预计到2025年,消费贷余额将增至28.8万亿,其中商业银行占比增加至90%,消费金融公司增加至7.5%,而互联网小贷公司将下滑至不到3%。

巨头们留给乐信的市场空间不大,未来的不确定因素很多,业绩连续增长的乐信在二季报中把全年贷款总额目标由2500亿元下调至2300亿元。

对于资本市场的表现,《螳螂观察》认为,商业银行占主导的消费金融市场格局制约了乐信股价的增长空间,但短期股价能否企稳,应继续重点关注乐信轻资产业务比例的提升对业绩带来影响,以及海外资管业务后续的开展情况。

第三季度,乐信的分润模式已经覆盖信贷业务的40%以上,今年已经与多家城市商业银行和民营银行开展轻资产业务的合作,按照乐信的规划,分润模式将会全面覆盖信贷业务,根据前三季度业绩的稳定表现,平稳完成转型的可能性很高。

对于海外资管业务,乐信旗下橙信财富于今年2月份取得了香港证监会颁发的三张金融牌照,可在香港和部分境外地区设立私募基金、代销理财产品、开展证券投资咨询等业务。今年7月发行了首支海外私募基金---橙信东南亚机遇基金,后期橙信财富能否打开第二增长曲线,将对乐信的转型产生重要的影响。

综合以上来看,乐信有远虑并无近忧,短期内监管没有大动作的前提下,市场已具备企稳条件。但面对消费金融市场稳固的头部格局,天花板已现,靠老业务已很难突破,需要找到新的增长点,为市场带来新的想象空间。

图片新闻

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 【深圳 IEAE】2025 消费新场景创新与实践论坛

推荐专题

- 1 高通/英特尔/百事可乐携手成立无源物联网联盟!打造包含蓝牙、Wi-Fi和蜂窝在内的多标准生态

- 2 特朗普关税闹剧暂停,但Shein和Temu的挑战才刚开始

- 3 美国关税政策 “蝴蝶效应”:跨境电商与物流行业的双重震荡

- 4 北汽联手小马智行:无人驾驶出租车 7 月杀到,出行变革加速了?

- 5 海外仓发展20年,如何一步步迈进红利期?

- 6 DeepSeek推动SLM与AIoT加速融合,AI代理经济驱动硬件智能化

- 7 出货量再次大幅下滑,问世10年的NB-IoT故事还会继续吗?

- 8 阿里,要重新起飞了?

- 9 京东外卖,暂时还没美团快?

- 10 特斯拉FSD算法技术解读 - 国内FSD测试特斯拉真输了么?

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论