解禁大考即将来袭,如何拯救四处碰壁的360?

作者:龚进辉

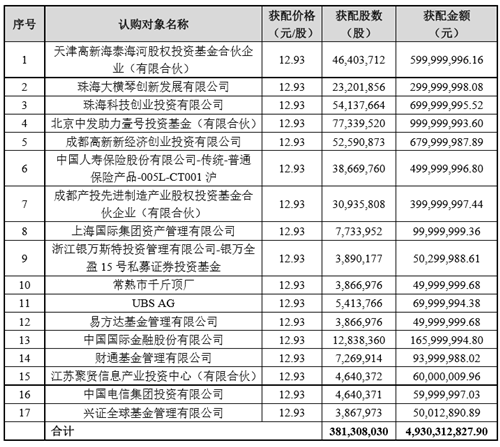

新年伊始,360就搞出个大新闻。昨晚,360发布向特定对象发行股票情况报告书,确定向17家机构发行3.81亿股股份,募集资金49.3亿元,这是360在2018年回归A股以来的第一次募资。

公告显示,此次发行价格为12.93元/股,不低于定价基准日前20个交易日股票交易均价的80%。而昨天收盘360股价报15.43元/股,照此计算,此次发行价格折价约16%。

按理来说,360完成定增募资是好事一桩,今后在研发投入、业务发展和对外投资等方面将拥有更多空间。但如果你了解360此次定增的来龙去脉和其回归A股后近3年来的业绩,估计会为360的前途捏一把汗。

一波三折的定增

用“一波三折”来形容360此次定增再适合不过。早在2018年5月,此次定增便通过360董事会决议,后历经三次修改、多次调整,直到去年3月才好不容易获得监管部门审核通过,背后充满了妥协和无奈。

比如,公司募资规模从最初的107.93亿元缩减至95.12亿元,新的发行定价从不低于定价基准日前20个交易日公司A股股票交易均价的90%下调到80%,股票锁定期也从12个月调整到6个月。

如今,经过2年8个月的漫长等待,360最终确认发行募资规模仅为49.3亿元,不到最初计划规模的一半。时间长、成果少,可见其此次定增募资并不顺利,太难了,个中辛酸估计只有360掌门人周鸿祎自己最清楚。

这还没完,此次发行价格也并不理想,仅为12.93元/股。回想3年前上市之初,360股价曾一度冲破65元,达到66.5元的最高点,但好景不长,此后股价持续下跌,最新发行价格较2018年5月定增预案通过时的股价已蒸发60%左右。

种种迹象表明,360此次定增并不成功,募资金额与预期目标相差甚远,发行价格更是一言难尽。当然,360此次在资本层面出手并非毫无亮点可言,还是有一定可取之处。比如,360此次引入的战略型投资人以地方资本居多,代表其政企安全业务在成都、珠海等地落地取得阶段性进展。

不过,话说回来,360此次定增再怎么不尽如人意,但好歹喜提近50亿元,手中有粮心中不慌,补充弹药后将大大助力自身发展,无论是提振原有业务还是探索新业务,可发挥的余地都着实不小,就看其能否用来证明自己。

解禁大考即将来袭

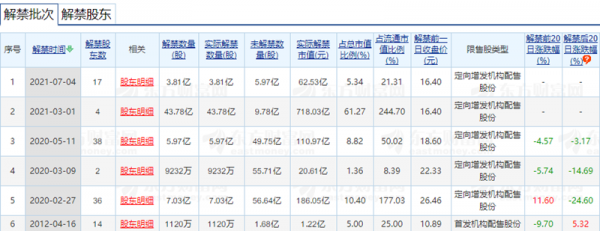

你以为360完成定增后就可以高枕无忧?当然不是,图样图森破,相反下一个严峻考验正在步步逼近。今年3月1日,360将面临43.78亿股解禁,数量非常庞大,我列举两组数据,你们好好感受下:

一、目前360总股本为71.45亿股,流通股本为17.89亿股,43.78亿股占总股本的61.3%,是流通股本的2.4倍;二、去年2月27日、3月9日、5月11日,360分别解禁7.03亿股、9232万股、5.97亿股,43.78亿股是去年3次解禁股票总和的3.1倍。

360待解禁股票数量惊人,属于典型的大非(大规模的限售流通股,占总股本5%以上)解禁,对市场、投资者心理和后续资金都将带来巨大考验。除此之外,解禁主体也格外引人注目,共有四大股东,包括周鸿祎、奇信志成、金砖丝路(银川)股权投资合伙企业、天津众信。

其中,周鸿祎是360实际控制人,奇信志成是360控股股东,天津众信是一致行动人,对360的重要性可见一斑,分别将解禁8.21亿股、32.97亿股、1.91亿股。我认为,360即将到来的解禁股票规模太大,不大可能在二级市场直接减持,有可能采取协议转让或大宗交易的方式。

换言之,作为360举足轻重的股东,周鸿祎、奇信志成、天津众信一般不会轻易抛售。不过,无论他们是否进行抛售,都会对二级资本市场的投资者在心理上造成压力和冲击,甚至引起恐慌性抛售,从而使360股价在短期内下跌。注意,这并非危言耸听,而是确有其事。

去年360先后迎来3次解禁,解禁后20日股价均出现下跌,跌幅分别为24.60%、14.69%、3.17%,场面十分尴尬。试想一下,360小股东解禁都会造成股价大幅波动,一旦周鸿祎等大股东解禁,那带来的巨大冲击效应可想而知,你品,你细品。

事实上,解禁让当初与周鸿祎一同“上车”的股东们有了套现退出的机会,也让360面临是否值得长期持有的考验。眼下,其只能自求多福,提早准备,以便静候3月1日的到来,祝360好运!

360业绩难言乐观

360回归A股后的业绩表现,是股东们选择去留的一个重要观察风向标。360曾在借壳上市时签署对赌协议,根据协议,2017-2020年,360必须实现扣非净利润分别不低于22亿元、29亿元、38亿元、41.5亿元,否则需要进行股份及现金补偿。

2017-2019年,360出色完成了既定目标,扣非净利润分别为27.52亿元、35.68亿元和38.66亿元。不过,2020年一场突如其来的疫情,使360完成最后一年业绩承诺的压力陡增。财报显示,2020年上半年,360扣非净利润为9.25亿元,同比大减42.55%,全年想要完成41.5亿元的既定目标,可能性微乎其微。

退一步讲,即使没有对赌协议带来的危机,360自身发展也不如预期,不仅未能延续PC时代挑战BAT的辉煌,反而陷入增长困境,一个实锤便是股价长期处于低迷状态,市值被拼多多、美团、小米等后起之秀接连赶超。具体来看:

360主要有四大业务板块:互联网广告及服务、互联网增值服务、智能硬件、安全及其他。其中,互联网广告及服务是360绝对的营收担当,凭借360安全卫士-360浏览器-360导航-360搜索“四级火箭”模式,PC时代为360贡献不菲的收入。不过,移动时代,入口多元化为360广告营收增长带来不小的挑战。

在意识到安全工具的局限性后,360试图通过向内容和硬件转型来提升用户粘性,先后打出花椒直播和360手机两张牌,但均落得个惨淡收场的下场,前者最终与六间房合并,后者则被竞争对手淘汰出局。2020年,受疫情影响,互联网广告投放预算削减,使360蒙受巨大损失,上半年互联网广告及服务约32.99亿元,同比下降近30%。

除了互联网广告及服务之外,360其他三大业务不仅均面临盘子太小的尴尬,还各有各的烦恼。作为360第二大营收来源,智能硬件业务在2019年贡献13%的收入,营收增速也很可观,高达65.2%,却成为360毛利率最低的业务,仅为14.98%,并连续多年下降。

占据互联网增值服务收入99.9%的游戏业务,2019年毛利率高达83.56%,同比增加8.17%,却陷入营收下滑的窘境,同比下滑18.59%至9.57亿元,原因很简单,因为360游戏重心放在页游,近几年遭受手游冲击,收入下滑在所难免。而在回归A股解决身份问题、与奇安信分家后,360于2019年8月重返政企安全市场。

尽管2019年360安全及其它业务收入同比增长75.15%,但4.73亿元仅占360总营收的3.7%,短期内难成气候,而且毛利率还微降0.92%。种种迹象表明,当下360最大的尴尬在于:PC时代赖以生存的入口级产品不复强势,成功逻辑未能在移动时代复制,而寄予厚望的政企安全业务仍处于投入和发力阶段,暂时无法成为独当一面的营收担当。

因此,你会看到,2018年360回归A股后飞涨的股价和翻倍的市值大大透支了未来的想象空间,在短暂风光后便被打回原形,随之而来的是股价一蹶不振。如果说2017-2019年360勉强维持增长,那2020年疫情冲击下的日子并不好过,尽管其尚未公布2020年财报,但扣非净利润未达到41.5亿元已板上钉钉。

结语

曾几何时,360是中国互联网五强“TABLE”中的“E”。如今,阿里、腾讯已蜕变为高高在上的超级巨头,美团、字节跳动、滴滴等超级独角兽迅速崛起,前有强敌后有追兵,360的现实处境极其尴尬,周鸿祎不感到内心失落那是假的。

过去数年,360四处碰壁,核心高管相继出走,预示不明朗的未来。而当下日趋明显的增长压力,更是倒逼周鸿祎必须全力以赴,攸关安全老本行的政企安全这场仗只能赢不能输。但问题在于,他走的这步棋最终能带领360再创辉煌吗?

图片新闻

技术文库

最新活动更多

-

即日-3.21立即报名 >> 【深圳 IEAE】2025 消费新场景创新与实践论坛

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

精彩回顾立即查看>> 【免费试用】东集技术年终福利——免费试用活动

-

精彩回顾立即查看>> Ansys Motion薄膜卷曲卷对卷工艺仿真解决方案

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论