2019年中国MCU芯片市场分析

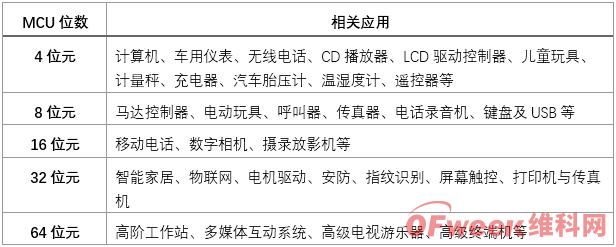

MCU(微控制器)作为智能设备控制核心具备宽广发展空间,物联网及汽车电子快速发展成为驱动MCU需求成长的快速原因,在物联网产业扮演关键零组件的角色。MCU目前主要供应商为国外企业,近几年多起并购事件使行业集中程度较高。目前国产MCU自给主要集中在中低端产品(4、8、16位MCU),高端产品市场基本还是被美日欧等传统半导体IDM巨头所垄断,中高端领域国产替代空间大。

MCU已是高度成熟的技术产品,因技术创新而来的产业成长动能不多,2014年以来整体MCU产业出现一波波整并风潮,透过整并达到强化规模与提高整合能力,可以看出整体MCU产业在为物联网未来几年的发展进行布局。主要包括NXP以118亿美元收购Freescale成为世界最大汽车半导体提供商;Cypress收购了spansion,微芯科技收购了Atmel,英飞凌以100亿美元收购Cypress等重大市场并购。

物联网终端需求推进,未来汽车驾驶信息系统、油门控制系统、自动泊车、先进巡航控制、防撞系统等ADAS系统也将对32位MCU产生大规模需求,32位MCU将成市场主流,物联网时代任务的复杂化对计算能力的要求将使MCU往16或32位设计。随着开发环境提升,8位与32位MCU价差也逐步缩小,目前32位MCU单颗报价在1.5-4美元之间,工作频率大多在100-350MHz之间,低功耗成为核心竞争力。

未来MCU出货量将持续上升,2022年MCU市场达239亿美元市场规模

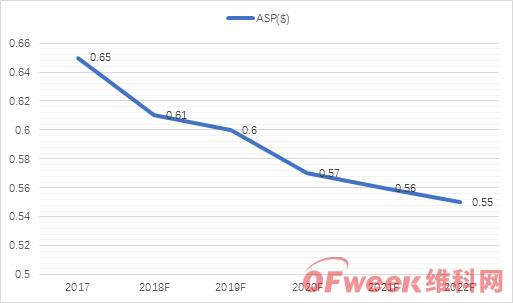

根据IC Insights预测,随着嵌入式系统广泛应用、物联网万亿级市场持续发展,设备接入量以数百亿计算,未来MCU出货量将持续上升。2019年以及2022年全球MCU市场规模分别达204亿美元和239亿美元,单位出货量将以11.1%的复合增长率增长,将使整体MCU单位价格出现一定程度下滑,平均价格下滑幅度约为每年-3-5%。

图表1 2019年MCU市场规模及出货量

资料来源:IC Insights、OFweek产业研究院

图表2 2019年MCU ASP变化趋势

资料来源:IC Insights、OFweek产业研究院

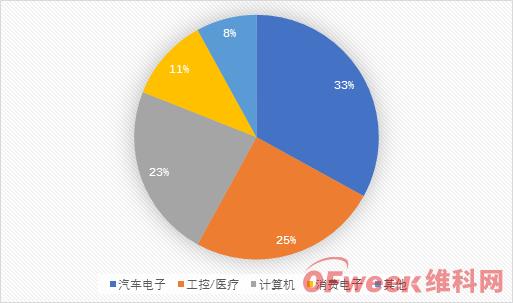

图表3 2019年全球MCU各应用领域

资料来源:iFind、OFweek产业研究院

图表4 不同位数MCU主要应用领域

来源:公开资料,OFweek产业研究院

MCU行业竞争格局,全球主要供应商仍以国外厂家为主

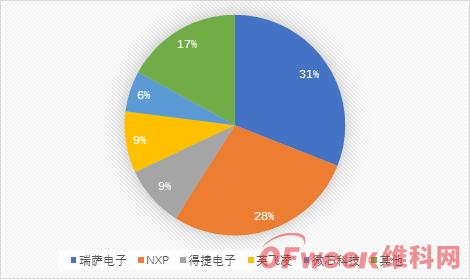

从MCU行业竞争格局观察,全球主要供应商仍以国外厂家为主,行业集中度相对较高,国内厂商在中低端MCU产品具备较强竞争力。全球MCU厂商包括瑞萨电子(日本)、恩智浦(荷兰)、得捷电子(美国)、英飞凌(德国)、微芯科技(美国)、三星电子(韩国)、意法半导体(意法)、赛普拉斯(美国)。国内市场也多由国外品牌占据,包含瑞萨电子占据市场份额17.2%,飞思卡尔占比14.4%,意法半导体占比8%。

汽车电子与物联网是现今32位MCU主要应用领域,随着技术演进,32位MCU价格也会逐步接近4、8位MCU。国内MCU厂商也积极加快布局32位中高端市场,目前国内厂商在消费电子、智能仪表等中低端MCU应用市场发展迅速,成本优势与服务能力助力国内厂商完成中低端MCU国产化。随着低能耗电机控制、便携型医疗设备、高精度工业仪器控制、物联网、节能环保等科技应用发展,未来MCU设计方向将走向高性能、高集成度、高稳定性、低功耗等方向。

图表5 2019年全球MCU厂商市场份额占比

资料来源:前瞻产业研究院、OFweek产业研究院

图表6 2019年中国MCU厂商市场份额占比

资料来源:前瞻产业研究院、OFweek产业研究院

图表7 全球主要MCU领域企业

来源:公开资料,OFweek产业研究院

图表8 国内MCU领域主要上市及新三板挂牌企业

来源:公开资料,OFweek产业研究院

本文内容选自OFweek产业研究院发布的《2019-2023年中国MCU芯片行业研究前景预测报告》http://research.ofweek.com/2019-12/RET-10792.html,如需了解更多市场详细内容,详见完整版报告,或致电15014120070(刘冰),邮箱:lixinyi@ofweek.com。

图片新闻

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 【深圳 IEAE】2025 消费新场景创新与实践论坛

推荐专题

-

3 小米,势不可挡

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论